芯源微致力于集成电路工艺设备国产化,是国内唯一一家研发与制造涂胶显影设备的企业。2019年7月,上交所受理了公司首次公开发行股票并在科创板上市的申请。近日,公司已获得上交所上市问询,截至8月14日,公司尚未对问询进行回复。

从事高端晶圆处理

公司成立于2002年,主要从事半导体专用设备的研发、生产和销售,产品包括光刻工序涂胶显影设备和单片式湿法设备。报告期内,公司主营业务收入来源于半导体专用设备产品的销售,其他业务收入来源于设备相关配件销售及维修服务等。

招股说明书显示,本次拟公开发行股票数量不超过2100万股,占发行后公司股份总数的比例不低于25%,发行后总股本不低于8400万股。扣除发行费用后的募集资金净额约3.78亿元,主要用于高端晶圆处理设备产业化项目和高端晶圆处理设备研发中心项目,拟使用募集资金投入金额分别为2.39亿元和1.39亿元。

2016年-2018年,公司分别实现营业收入1.48亿元、1.9亿元和2.1亿元,实现归属于母公司所有者的净利润分别为492.85万元、2626.81万元和3047.79万元,实现扣除非经常性损益后归属于母公司所有者的净利润分别为35.18万元、1549.32万元和2009.82万元。

针对未来发展战略,公司表示将继续推进包括集成电路前道晶圆加工领域在内的新产品、新技术的研发与推广,深入挖掘潜在的目标市场,努力提升市场份额。

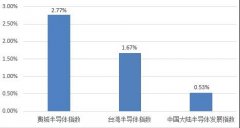

中银国际研报显示,公司尚处于集成电路涂胶显影设备的工艺验证与产业化初期。与国际同类型企业相比,芯源微电子的涂胶显影设备收入规模尚小。招股说明书显示,公司所处的半导体装备产业是半导体产业链的上游核心环节,涉及电子、机械、化工、材料、信息等学科领域,行业技术门槛高,通常是一代器件、一代设备、一代工艺。全球涂胶显影设备市场中,日本东京电子(TEL)的市占率达到87%,是绝对的霸主。

存在几大风险

招股说明书显示,公司主要面临技术开发风险、市场竞争风险、应收账款风险等方面风险。

技术开发风险方面,公司所处的半导体设备行业属于典型的技术密集型行业,涉及电子、机械、化工、材料、信息等多学科领域,是多门类跨学科知识的综合应用,具有较高的技术门槛。经过多年的技术研发与积累,公司已成功掌握所在细分领域多项核心关键技术。虽然公司拥有相关核心关键技术的自主知识产权,但技术水平与国际知名企业相比仍然存在一定差距,特别是在集成电路制造前道晶圆加工环节用涂胶显影设备及清洗设备领域,公司与国际龙头日本东京电子及日本迪恩士的技术差距仍然较大。

经营业绩大幅波动方面,未来公司研发投入可能会出现阶段性的大幅增长,这将对公司的经营业绩造成较大冲击;半导体设备行业受下游半导体市场及终端消费市场需求波动的影响较大,如果未来终端消费市场需求尤其是增量需求下滑,半导体制造厂商可能会削减资本性支出规模,将会对包括公司在内的半导体设备行业企业的经营业绩造成较大不利影响。

应收账款风险方面,报告期内,随着公司经营规模的扩大,公司应收账款规模整体呈现增长趋势。报告期各期末,公司应收账款净额分别为3223.34万元、2433.16万元、5352.03万元及4079.02万元,占当期流动资产的比例分别为14.42%、10.08%、18.35%及15.65%。如果未来公司应收账款管理不当或客户自身经营发生重大困难,可能会导致公司应收账款无法及时收回,将对公司的经营业绩产生不利影响。

2021北京微电子国际研讨会暨IC WORLD学术会议

指导单位:中华人民共和国工业和信息化部

中华人民共和国科技部

北京市人民政府

京ICP备19033821号 Copyright 2019 © 2020 IC World congress and Exposition